صورتهای مالی سوابق مدونی هستند که اطلاعاتی در خصوص فعالیتهای مالی و شرایط یک کسبوکار یا سازمان ارائه میدهند. هدف از تحلیل صورت های مالی، بررسی اطلاعات مالی سازمان به مختصرترین و شفافترین شکل ممکن برای اعضای داخلی و خارجی سازمان است. در ادامه به معرفی انواع صورت های مالی و نحوهی تحلیل آنها میپردازیم. با ما همرا باشید.

انواع صورتهای مالی

صورتهای مالی مجموعه گزارشهایی هستند که به تشریح نتایج مالی، شرایط مالی و جریانات نقدی یک سازمان میپردازند. یک کسبوکار برای مستندسازی نتایج ماهانه و بررسی وضعیت مالی و عملیاتی به این صورتهای مالی نیاز دارد. تهیهی این صورتهای مالی بهتنهایی فایدهی چندانی ندارد و باید بتوان آنها را بهدرستی تجزیهوتحلیل کرد. به همین دلیل بسیاری از کسبوکارها این تحلیلها را به کمک مشاوره مالی تحلیلگران حرفهای انجام میدهند. تحلیلگران مالی با تکیه بر دادههای مالی و عملیاتی شرکت به تحلیل عملکرد، پیشبینی و جهتگیری آیندهی قیمت سهام شرکت میپردازند. همچنین بسیاری از کسبوکارها باید این صورتهای مالی را بهعنوان گزارش به سرمایهگذاران یا مؤسسات وامدهنده ارائه کنند. به کمک صورتهای مالی میتوان:

- تواناییهای کسبوکار برای ایجاد نقدینگی و منابع و مصارف آن را تعیین کرد؛

- توانمندی کسبوکار در پرداخت بدهیها را تعیین کرد؛

- نسبتهای مالی لازم برای تحلیل عملکرد کسبوکار را محاسبه کرد؛

- جزئیات تراکنشهای خاص کسبوکار را بررسی کرد.

مهمترین صورتهای مالی عبارتند از صورت سود و زیان، ترازنامه و صورت جریان وجوه نقد که در ادامه به توضیح آنها میپردازیم.

ترازنامه

ترازنامه تصویری لحظهای از داراییها، بدهیها و حقوق صاحبان سهم است. تاریخِ قرارگرفته در بالای ترازنامه برای ما مشخص میکند که این عکس لحظهای از سازمان، چه زمانی ثبت شده است که البته معمولا پایان سال مالی است. معادلهی ترازنامه که با نام معادله حسابداری نیز شناخته میشود برابر است با:

داراییها= بدهیها+حقوق صاحبان سهام

ترازنامه «چگونگی تأمین مالی» چه از طریق بدهی و چه از طریق حقوق صاحبان سهام را شناسایی میکند. داراییها در ترازنامه به ترتیب نقدینگی فهرست میشوند و بدهیها براساس موعد پرداخت مرتب میشوند. انتظار میرود بدهیهای کوتاهمدت یا جاری در طی یک سال تسویه شوند در حالی که بدهیهای بلندمدت یا غیرجاری دیونی هستند که انتظار میرود بازپرداختشان بیش از یک سال طول بکشد.

نمونهای از ترازنامه (برگرفته از کتاب مدیریت مالی دکتر تهرانی) را در جدول زیر مشاهده میکنید:

صورت سود و زیان

برخلاف ترازنامه، صورتهای سود و زیان برای یک بازهی زمانی مشخص صادر میشوند. این بازهی زمانی بسته به نیاز شما مشخص میشود و میتواند از یک روز تا چند ماه یا چند سال را در بگیرد. اما معمولا بهصورت سه ماهه، شش ماهه و یک ساله تنظیم و ارائه میشود. صورت سود و زیان، یک بررسی اجمالی از عایدیها، هزینهها، درآمد خالص و سود هر سهم به دست میدهد. این صورت معمولا دادههای ۲ تا ۳ سال را برای مقایسه گردآوری میکند.

نمونهای از صورت سود و زیان (برگرفته از کتاب مدیریت مالی دکتر تهرانی) را در جدول زیر مشاهده میکنید:

صورت جریان وجوه نقد

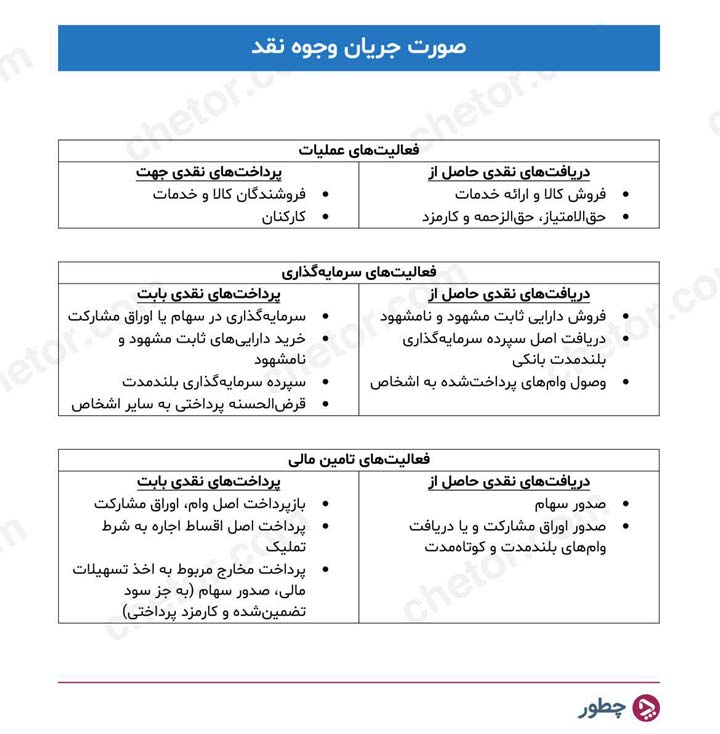

صورت جریان وجوه نقد حاصل تلفیق ترازنامه و صورت سود و زیان است. بنابر یک قرار حسابداری، درآمد خالص را میتوان از همترازی با جریان نقدی خارج کرد. این صورت مالی، صورت سود و زیان را با ترازنامه در سه فعالیت عمدهی کسب و کار اعم از فعالیتهای عملیاتی، سرمایهگذاری و تأمین مالی وفق میدهد. فعالیتهای عملیاتی شامل جریانهای نقدی حاصل از عملیات منظم کسبوکار میشود. فعالیتهای سرمایهگذاری عبارت است از جریانهای نقدی حاصل از اکتساب و انتقال داراییهایی از قبیل ملک و تجهیزات. فعالیتهای تأمین مالی نیز دربرگیرندهی جریانهای نقدی حاصل از بدهی و سرمایهگذاری سهام است.

نمونهای از صورت جریان وجوه نقد (برگرفته از کتاب مدیریت مالی دکتر تهرانی) را در جدول زیر مشاهده میکنید:

نحوهی تحلیل صورت های مالی

هدف از تجزیه و تحلیل صورتهای مالی ارزیابی عملکرد گذشته، جاری و آینده و اطمینان از میزان سلامت مالی سازمان است. بهعنوان مثال سرمایهگذاران، ذینفعان و مدیران مایلند بدانند که شرکت با درآمد فعلی خود چگونه میتواند بدهیهایش را تسویه کند. تحلیلگران این کار را با تقسیم «بدهیهای حاصل از ترازنامه» بر «درآمد خالص حاصل از صورت سود و زیان» بهدست میآورند. همینطور، بازگشت دارایی و بازگشت سرمایه، و درآمد خالص برگرفته از صورت سود و زیان را با داراییها و حقوق صاحبان سهام حاصل از ترازنامه مقایسه میکنند.

تجزیه و تحلیل صورتهای مالی یک شرکت در بردارندهی ارزیابی سه ویژگی است: نقدینگی، سودآوری و توانایی پرداخت بدهیها.

یک اعتباردهنده (بستانکار) کوتاهمدت، برای مثال بانک، قبل از همه به نقدینگی شرکت (توانایی وامگیرنده برای پرداخت تعهدات شرکت در سررسید) توجه دارد. نقدینگی متقاضی وام، یک عامل بسیار بااهمیت در ارزیابی توانایی بازپرداخت وام محسوب میشود. یک بستانکار بلندمدت، برای مثال، دارندهی اوراق مشارکت شرکت، بر معیارهای سودآوری و توانایی پرداخت بدهی توجه دارد. این دو دسته از معیارها، توانایی شرکت را برای ادامهی حیات در بلندمدت نشان میدهند. بستانکاران بلندمدت، این معیارها را از طریق اندازهگیری مقدار بدهی در ساختار سرمایهی شرکت و توانایی شرکت در پرداخت بهره، بهدست میآورند. به صورت مشابه، سهامداران به توانایی پرداخت بدهی و سودآوری شرکت توجه دارند. این گروه، امکان پرداخت سود سهام توسط شرکت و رشد احتمالی قیمت سهام را ارزیابی میکنند.

در ادامه چند تکنیک پرکاربرد برای تحلیل صورت های مالی را با هم مرور میکنیم.

۱. تجزیه و تحلیل افقی

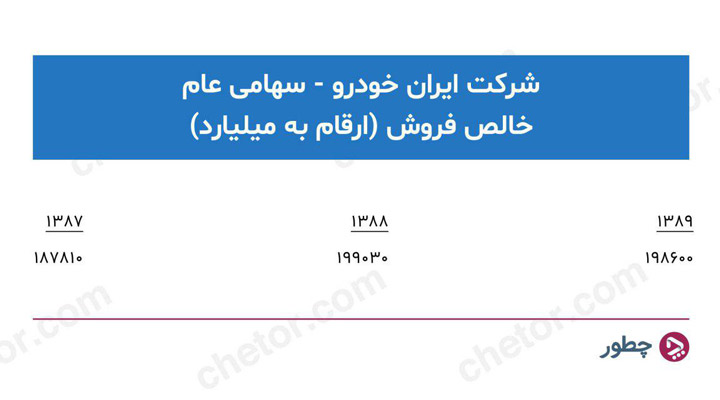

تجزیه و تحلیل افقی که تحلیل روند نیز نامیده میشود، تکنیکی برای ارزیابی مجموعهای از اطلاعات مالی در طی یک دورهی زمانی است؛ به طوری که تغییرات هر مؤلفه بهصورت جداگانه در بازههای زمانی مشخص نسبت به همان مؤلفه در زمان مبنا بررسی میشود. این تغییر ممکن است در قالب مبلغ یا درصد بیان شود. برای مثال، آخرین ارقام فروش خالص شرکت ایران خودرو بهصورت زیر است:

اگر فرض شود سال ۱۳۸۷، سال مبناست میتوان درصد افزایش یا کاهش خالص در دیگر سالها را نسبت به سال مبنا اینگونه بیان کرد:

مبلغ سال مبنا/(مبلغ سال مبنا – مبلغ سال جاری)= تغییر نسبت به سال مبنا

برای مثال، میتوان بیان کرد که فروش خالص شرکت ایران خودرو در سال ۱۳۸۸ نسبت به سال ۱۳۸۷ تقریبا ۶ درصد افزایش داشته است. بهصورت مشابه میتوان گفت فروش خالص از سال ۱۳۸۷ تا سال ۱۳۸۹ تقریبا ۷/۵ درصد افزایش داشته است.

۲. تجزیه و تحلیل عمودی

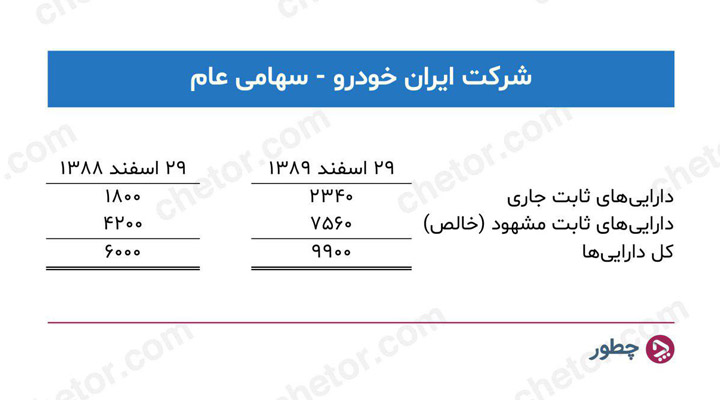

تجزیه و تحلیل عمودی که همچنین تجزیه و تحلیل هماندازه نیز نامیده میشود، تکنیکی است که هر قلم از صورتهای مالی را در قالب درصدی از یک مبلغ مبنا بیان میکند. معمولا در ترازنامه مبلغ مبنا برابر با کل داراییها و در صورت سود و زیان مبلغ مبنا برابر با کل درآمد فروش است. مثلا اطلاعات مالی زیر را در نظر بگیرید:

در این نمونه فرمول مورد استفاده برابر است با داراییهای جاری تقسیم بر کل داراییها و داراییهای ثابت تقسیم بر کل داراییها. در نتیجه با محاسبه بر اساس این فرمول میتوان بیان کرد داراییهای جاری، ۲۲٪ کل داراییهاست یا داراییهای خالص ۸۶٪ کل داراییهاست.

۳. تجزیه و تحلیل نسبتها

نسبتهای مالی در حقیقت رابطه بین اقلام منتخب دادههای هریک از صورتهای مالی را بیان میکند. این رابطه در قالب درصد، نرخ یا یک تناسب ساده بیان میشود. این نسبتها میتوانند سرنخهایی دربارهی وضعیت یک شرکت فراهم آورند در حالی که درک این شرایط از طریق مشاهدهی اقلام مجزای صورتهای مالی امکانپذیر نیست.

طبقهبندی نسبتهای مالی عبارتند از:

- نسبتهای نقدینگی: توانایی کوتاهمدت شرکت در ایفای تعهدات خود در سررسید و برطرف ساختن نیازهای غیرمنتظره به وجه نقد؛

- نسبتهای سودآوری: سود یا موفقیت عملیاتی شرکت برای یک دورهی زمانی معین؛

- نسبتهای توانایی پرداخت بدهیها: توانایی ادامهی حیات شرکت برای دورههای زمانی بلندمدت.

اما تحلیل یک نسبت بهتنهایی کارساز نیست. بنابراین، اغلب یکی از مقایسههای زیر نیز مورد استفاده قرار میگیرد:

- مقایسههای درون شرکت؛

- مقایسههای مبتنی بر میانگین صنعت؛

- مقایسههای بین شرکتی.

تحلیل افقی اساسا بهمنظور مقایسههای درونشرکتی استفاده میشود. دو ویژگی صورتهای مالی منتشر شده، این نوع مقایسهها را تسهیل میکند: نخست، تمامی صورتهای مالی اساسی، دادههای مالی را بهصورت مقایسهای و حداقل برای دو سال ارائه میدهند. دوم، خلاصهای از برخی اطلاعات مالی برای مجموعههای زمانی پنج تا ده ساله ارائه میشوند. تحلیل عمودی در هر دو مقایسههای درون شرکتی و بین شرکتی مورد استفاده قرار میگیرند. تحلیل نسبتها در هر سه نوع مقایسه، استفاده میشوند.